|

О Фондовом рынке

1. Виды финансовых активов

Для разных целей инвестиций пригодны разные виды финансовых активов. Для разных целей инвестиций пригодны разные виды финансовых активов.

Для сохранения полученного дохода наиболее подходят банковские депозиты и купонные (процентные) облигации.

Для прироста капитала инвестору наиболее подходят акции, паи инвестиционных фондов.

Ценные бумаги, которые в основном приобретаются для сохранения дохода, считаются инвестициями низкого и среднего уровня риска. Ценные бумаги, приобретаемые с целью прироста капитала, считаются инвестициями высокого уровня риска.

Можно обозначить следующий принцип зависимости между риском инвестиций и доходом: чем выше риск инвестиций в ценную бумагу, тем более высокого дохода ожидает инвестор. Соответственно, чем дольше срок инвестирования, тем более высокого дохода ожидает инвестор, так как риск инвестиций увеличивается.

В России большинство финансовых институтов, за исключением банков, инвестируют в ценные бумаги, пользуясь услугами инвестиционных институтов – брокерских фирм (инвестиционных компаний). Основной вид деятельности инвестиционной компании - оказание услуг физическим и юридическим лицам по покупке и продаже ценных бумаг.

Такие услуги имеют право оказывать только фирмы, имеющие лицензии профессионального участникам рынка ценных бумаг.

В России к профессиональным участникам рынка относятся преимущественно:

- инвестиционные компании,

- управляющие компании,

- и коммерческие банки.

Вверх

2. Инфраструктура фондового рынка

Кроме инвестиционных институтов и коммерческих банков к профессиональным участникам фондового рынка относятся также

- специализированные расчетно-депозитарные организации (депозитарии),

- реестродержатели (регистраторы),

- а также институты, имеющие лицензию организаторов торговли ценными бумагами - фондовые биржи и внебиржевые торговые системы.

Эта группа институтов составляет инфраструктуру фондового рынка. Некоторые виды деятельности инфраструктурных организаций не признаются видами коммерческой деятельности (деятельность по организации торговли), таким институтам запрещены не только собственные торговые операции на фондовом рынке (биржи), но даже собственные инвестиции в ценные бумаги (реестродержатели).

При заключении сделки с ценными бумагами происходит передача прав собственности от одного владельца бумаг к другому. Из этого следует, что при переходе прав собственности на именные ценные бумаги реестродержатель эмитента (организация, которая ведет реестр владельцев именных эмиссионных ценных бумаг) должен внести соответствующие изменения в реестр. Эта процедура упрощается за счет депозитария (кастодиана) – института, которому участники биржевой торговли передают ценные бумаги своих клиентов на хранение до момента их продажи. Ценные бумаги каждого клиента каждого брокера – участника торгов учитываются на отдельном счете, который называется счетом депо. При передаче бумаг от одного собственника к другому депозитарий делает записи на соответствующих счетах.

Для упрощения этой процедуры реестродержатель может открыть в реестре счет одному депозитарию вместо множества владельцев. Это особо важно, если у эмитента много акций в обращении и много мелких владельцев. Процедура открытия счета депозитарию в системе ведения реестра называется методом номинального держания ценных бумаг. Бумаги клиентов учитываются в реестре на счете номинального держателя, который не является владельцем.

По законодательству, брокер также может выступать номинальным держателем ценных бумаг, принадлежащих его клиентам, в депозитариях или регистраторах (реестродержателях), осуществляющих учет прав на ценные бумаги. В свою очередь, депозитарий, ведущий учет прав на совокупность ценных бумаг, принадлежащих одному лицу, выступает номинальным держателем этих бумаг перед регистраторами, ведущими реестры владельцев ценных бумаг по каждому из эмитентов. Регистратор же непосредственно взаимодействует с эмитентом при осуществлении корпоративных действий. По законодательству, брокер также может выступать номинальным держателем ценных бумаг, принадлежащих его клиентам, в депозитариях или регистраторах (реестродержателях), осуществляющих учет прав на ценные бумаги. В свою очередь, депозитарий, ведущий учет прав на совокупность ценных бумаг, принадлежащих одному лицу, выступает номинальным держателем этих бумаг перед регистраторами, ведущими реестры владельцев ценных бумаг по каждому из эмитентов. Регистратор же непосредственно взаимодействует с эмитентом при осуществлении корпоративных действий.

С целью надлежащего информационного обмена между эмитентами и владельцами ценных бумаг, необходимого для реализации последними прав, вытекающих из ценных бумаг, каждый из участников цепочки «брокер-депозитарий-регистратор-эмитент» обязан своевременно предоставлять сведения о владельцах ценных бумаг, находящихся в их номинальном держании, а также доводить до сведения клиентов корпоративную информацию, исходящую от эмитента, в порядке, регламентированном соответствующими нормативными актами.

Таким образом, даже при интенсивном обороте ценных бумаг, достигается постоянное обновление сведений о принадлежности прав, закрепленных ценными бумагами, определенным владельцам, и возможность осуществления ими этих прав, что особенно важно для обладателей акций акционерных обществ, составляющих основную массу ценных бумаг, торгуемых на фондовом рынке.

Вверх

3. Торговые площадки (биржи)

Заключение сделок с ценными бумагами происходит при участии фондовых бирж, являющихся организаторами торговли. Юридические и физические лица, не являющиеся профессиональными участниками, могут заключать сделки через посредство брокеров, аккредитованных на соответствующих биржах.

В России фондовая биржа считается профессиональным участником фондового рынка, осуществляющим на нем деятельность по организации торговли ценными бумагами. Фондовая биржа не имеет права совмещать деятельность по организации торговли с иными видами деятельности, за исключением депозитарно-расчетной деятельности. Кроме фондовых бирж, организаторами торговли ценными бумагами признаются фондовые отделы товарных и валютных бирж и электронные системы торговли ценными бумагами.

Фондовые биржи в РФ, как и во многих странах мира, создаются в форме некоммерческих партнерств, т.е. организаций, целью которых не является получение прибыли. Основная цель биржи - создание условий для осуществления коммерческой деятельности ее членами или другими участниками торгов.

В России биржи организованы по американскому образцу - в форме некоммерческих партнерств; такая же организационная структура характерна и для большинства бирж развитых стран. Однако, в некоторых странах (ряд земель Германии, в Австрии) есть биржи, создаваемых в публично-правовой форме (нет членства и процедуры приема в члены биржи, а торговать может каждый, кто заплатил взнос).

Торговать на бирже могут только члены биржи. Членами биржи (фондового отдела биржи) могут быть только юридические лица - профессиональные участники фондового рынка, имеющие лицензию на брокерскую и дилерскую деятельность. Брокерская фирма, желающая вступить в члены биржи, обязана пройти процедуру приема.

У каждой фондовой биржи (фондового отдела) есть свое руководство и штат сотрудников, но никто из них не имеет права сам осуществлять торговые операции. Задача сотрудников биржи - обеспечивать ее нормальное функционирование.

Основными площадками по торговле акциями в России являются:

|

Московская межбанковская валютная биржа (ММВБ),

на долю которой приходится свыше 60% совокупного оборота биржевых площадок страны по российским акциям. В Секции проходят торги более чем по 200 ценным бумагам свыше 100 компаний-эмитентов. |

|

Фондовая биржа РТС,

в которой совершается около 20% сделок (по обороту) с акциями в торговых системах страны. На бирже проходят торги более чем по 350 ценным бумагам свыше 200 компаний-эмитентов. |

|

Система гарантированных котировок РТС (СГК),

самая "молодая" российская торговая система, на которую приходится не более 5% операций с акциями. В Системе допущены к торгам более 350 ценных бумаг свыше 200 эмитентов, но реальные сделки осуществляются только с акциями – «голубыми фишками». Количество участников торгов в Системе превышает 50 организаций. |

Каждая из этих площадок имеет лицензию ФСФР на право осуществления деятельности по организации торговли ценными бумагами. В большинстве регионов существуют местные фондовые биржи или фондовые отделы валютных бирж.

Функции общенационального центра по торговле финансовыми инструментами в России выполняет Московская межбанковская валютная биржа (ММВБ), созданная в 1992 г., где существует две больших секции - по торговле валютой и фондовая. Как правило, иностранные инвесторы в России работают в основном через фондовую биржу «РТС».

Торги на биржах ведутся по рабочим дням в строго определенное время. Так, ММВБ и РТС работают с 10 30 до 18.00 по московскому времени. Торги на биржах ведутся по рабочим дням в строго определенное время. Так, ММВБ и РТС работают с 10 30 до 18.00 по московскому времени.

Биржа может устанавливать минимальный размер приобретаемого пакета (лота) по каждой конкретной акции. Размер пакета зависит от конкретной биржи. На ММВБ минимальный пакет зависит от цены акций данного эмитента – чем выше цена, тем меньше величина пакета. Например, минимальный лот по одним компаниям - 1 акция, по другим акциям – 100 акций. В РТС обращаются только крупные пакеты акций, чаще всего там лоты исчисляются не по количеству акций, а по минимальной сумме. Оплата и поставка ценных бумаг участникам сделки на бирже осуществляется через систему клиринга (взаимозачетов) и систему платежа. Депозитарий биржи может хранить на счетах депо не только ценные бумаги продавцов, но и деньги покупателей. При заключении сделки депозитарий биржи одновременно передает бумаги покупателю, а деньги продавцу посредством соответствующих записей на счетах депо участников сделки. Такая система называется системой поставки против платежа. При поставке против платежа риск неоплаты или несвоевременной поставки ценных бумаг практически равен нулю.

При большом ежедневном числе сделок осуществление поставки против платежа для каждой пары участников торгов очень сложно, по этой причине на биржах существуют системы клиринга или взаимозачетов. Систему клиринга осуществляет так называемый расчетный банк – т.е. банк, где все брокеры - члены данной биржи открывают счета, по которым проводятся платежи за ценные бумаги. Технология клиринга на бирже заключается в обработке электронной платежной системой банка сделок каждого участника торгов, заключенных с другими участниками на данный период времени. Цель клиринга – установление и подтверждение параметров всех заключенных в торговой системе сделок. Клиринг на бирже осуществляется непрерывно в течение всего времени торгов.

Таким образом, сделки, заключенные на бирже, позволяют уменьшить риск участников сделки, более того, сделать его практически равным нулю.

Биржевая инфраструктура будет продолжать совершенствоваться. Среди организаторов торговли основными действующими лицами сейчас выступают крупнейшие биржевые группы (ММВБ-НДЦ и РТС-ДКК), имеющие в своем составе расчетные депозитарии. Конкуренция между ними будет вестись как путем расширения спектра предлагаемых услуг, так и через установление демпинговых тарифов, в том числе за депозитарное обслуживание.

Вверх

Что такое Акции

1. Акции: кусочки Компании

Акции это кусочки корпоративного пирога. Когда Вы покупаете акции, Вы приобретаете в собственность кусочек компании.

Держатели акций или акционеры (иногда это тысячи людей и организаций) – все они являются владельцами части компании. Основным мотивом покупки акций выступает надежда на получение прибыли. Держатели акций или акционеры (иногда это тысячи людей и организаций) – все они являются владельцами части компании. Основным мотивом покупки акций выступает надежда на получение прибыли.

В Российском Федеральном Законе «О рынке ценных бумаг» дается следующая трактовка:

АКЦИЯ - это эмиссионная ценная бумага, закрепляющая права ее владельца:

1.На получение части прибыли акционерного общества в виде дивидендов;

2. На участие в управлении акционерным обществом;

3. На часть имущества, остающегося после его ликвидации.

Дивиденд представляет собой доход, который может получить акционер за счет части чистой прибыли акционерного общества.

Виды акций

Компании выпускают акции двух основных видов: обыкновенные и привилегированные. Компании выпускают акции двух основных видов: обыкновенные и привилегированные.

Владелец обыкновенной акции имеет право участвовать в общем собрании акционеров с правом голоса по всем вопросам его компетенции, имеет право на получение дивидендов, а в случае ликвидации общества – право на получение части его имущества в размере стоимости принадлежавших ему акций.

Владелец же привилегированной акции не имеет право голоса, но ему гарантирован твердый доход по ценным бумагам, а также приоритетное право на часть имущества при ликвидации общества. Владелец обыкновенной акции при осуществлении этого процесса стоит в очереди за владельцем привилегированной акции.

Акции акционерного общества можно разделить на: размещенные и объявленные. Размещенными считаются акции, уже приобретенные акционерами. Объявленными – те, которые акционерное общество может выпустить дополнительно к размещенным акциям.

В зависимости от порядка владения акции могут быть именными и на предъявителя.

По типу, акции можно разделить на:

Первый эшелон или Голубые фишки (Blue Chip Stocks)

Этот термин заимствован из игры в покер, где голубые фишки – являются наиболее ценными, и относятся к акциям больших и кредитоспособных (финансово стабильных) компаний. Это акции хорошо узнаваемых компаний, демонстрирующих устойчивые темпы роста, регулярно выплачивающие дивиденды и известны своим высоким качеством товаров и услуг. Обычно эти компании являются лидерами в своей индустрии и привлекательны для долгосрочных вложений.

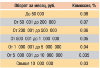

Компания |

Тикер (обозначение на бирже) |

Изменение цены с 01.01.2004 г. по 08.09.2007 г. |

ОАО «Газпром» |

GSPBEX |

^ 234% |

РАО «ЕЭС России» |

EESR |

^ 20% |

ОАО «ЛУКОЙЛ» |

LKOH |

^ 100% |

ОАО «Сургутнефтегаз» |

SNGS |

^ 49% |

ОАО «Ростелеком» |

RTKM |

^ 9% |

ОАО «Сбербанк России» |

SBER |

^ 212% |

Акции вышеуказанных и других крупнейших российских компаний характеризуются большими объемами торгов и высокой степенью рыночной капитализации. Они подходят тем инвесторам, которые предпочитают инвестиции с устойчивыми темпами роста и средней доходностью. Репутация надежных и стабильных компаний делает «голубые фишки» привлекательными для широкого круга инвесторов.

Второй эшелон - менее ликвидные бумаги

Низколиквидные (неликвид)- не имеющие признаваемых котировок на бирже акции

Вверх

2. Цена акций

Цена акции может измениться в любой момент, это зависит от состояния рынка, поведения инвесторов и множества других факторов.

В течение дня, недели или месяца цена акции может колебаться в широком диапазоне под влиянием общих тенденций фондового рынка или новых обстоятельств, возникших в отдельной компании или в целой отрасли. Иногда цены на акции поднимаются и падают вообще без видимой причины. Любая совокупность событий или обстоятельств может повлиять на уверенность вкладчиков и на соотношение предложения и спроса со стороны продавцов и покупателей.

Ниже приведен график изменений котировок акций, с указанием событий, которые оказали значительное влияние на эти изменения.

Существуют различные критерии оценки стоимости акции. Однако покупателя в первую очередь интересуют перспективы получения прибыли, потенциальные дивиденды и финансовое состояние компании. Цена акции определяется этими тремя основополагающими факторами, поскольку именно ими руководствуются инвесторы, сравнивая акции с другими доступными им инвестиционными возможностями.

Основной интерес инвесторов представляет рыночная (курсовая) цена акции – это цена, по которой акция продается и покупается на рынке.

Рыночная цена обычно устанавливается на торгах на фондовой бирже и отражает действительную цену акции при условии большого объема сделок. Биржевой курс как результат биржевой котировки, определяется равновесным соотношением спроса и предложения. Цену предложения устанавливает продавец, цену спроса – покупатель.

Котировка предполагает наличие двух цен:

1. Цена приобретения, по которой покупатель выражает желание приобрести акцию, или цена спроса (bid price) – цена бид.

2. Цена предложения, по которой владелец или эмитент акции желает ее продать, - цена предложения (offer price) – офферта.

Между ними и находится цена исполнения сделки, т.е. цена реальной продажи акций, называемая курсовой (рыночной) ценой.

Как оцениваются акции.

В отличие от финансовых инструментов с фиксированной доходностью (облигации), которые по истечении срока действия обязательно погашаются в соответствии с номиналом, корпорации не несут обязательств по выкупу акций у своих акционеров. Именно поэтому, стоимость (котировки) акций определяется только соотношением спроса и предложения на открытом рынке ценных бумаг. Поскольку основной целью при покупке акций частным инвестором является последующая их продажа по более высокой цене, оценка привлекательности акций для вложения капитала явно или не явно сводится к прогнозированию спроса на них.

Существует два взаимодополняющих подхода к оценке акций:

- фундаментальный (аналитический) анализ и

- технический анализ.

Фундаментальный анализ Фундаментальный анализ

В основе фундаментального подхода лежит постулат о том, что акции успешных компаний растут в цене, в то время, как стоимость акций убыточных предприятий падает. В самом деле, чем более доходным становится бизнес, совладельцем которого вы являетесь как акционер, тем дороже должна стоить ваша доля (акции) в этом бизнесе. И наоборот, если ваша компания непрерывно несет убытки, если растет ее задолженность перед кредиторами, то стоимость такой компании будет уменьшаться. Любая корпорация, акции которой свободно обращаются на фондовом рынке обязана ежеквартально публиковать результаты своей коммерческой деятельности - оборот, доход, основные позиции балансового отчета. Как на основе этой информации спрогнозировать спрос и предложение на акции конкретной компании? Очень просто: чем большее число инвесторов ознакомится с основными финансовыми показателями данной компании и чем лучше будут эти показатели относительно аналогичных показателей других компаний, тем большее число инвесторов захочет вложить свои средства в акции именно этого предприятия.

Технический анализ

Чем больше желающих купить, тем выше спрос. Кроме фундаментального анализа существует подход к оценке акций, основанный непосредственно на изучении закономерностей в соотношении спроса и предложения. Этот подход носит название технического анализа.

Исходными данными для любого из методов технического анализа является история торгов данными акциями, которая представляется обычно в виде графика. Исключительно на основании этой истории и строится прогноз о поведении котировок в ближайшем будущем. В основе технического анализа лежит постулат о том, что существуют шаблоны изменения котировок акций во времени, отражающие либо определенные аспекты психологии участников торгов, либо крупномасштабные операции на рынке. Не следует забывать и о феномене обратного влияния технического анализа на котировки акций - чем большее числов трейдеров анализирует графики котировок акций данной компании, и чем большее число методов технического анализа дает положительные (buy - купить) сигналы, тем большее число трейдеров захочет совершить краткосрочную сделку на этих акциях, что в свою очередь, приведет к повышению спроса. Справедливо и обратное - чем хуже выглядит график котировок акций данной компании, тем большее число трейдеров может вступить в игру на понижение, что неизбежно приведет к увеличению предложения и это не самый лучший момент для покупки акций, даже если вы планируете долгосрочные инвестиции. Исходными данными для любого из методов технического анализа является история торгов данными акциями, которая представляется обычно в виде графика. Исключительно на основании этой истории и строится прогноз о поведении котировок в ближайшем будущем. В основе технического анализа лежит постулат о том, что существуют шаблоны изменения котировок акций во времени, отражающие либо определенные аспекты психологии участников торгов, либо крупномасштабные операции на рынке. Не следует забывать и о феномене обратного влияния технического анализа на котировки акций - чем большее числов трейдеров анализирует графики котировок акций данной компании, и чем большее число методов технического анализа дает положительные (buy - купить) сигналы, тем большее число трейдеров захочет совершить краткосрочную сделку на этих акциях, что в свою очередь, приведет к повышению спроса. Справедливо и обратное - чем хуже выглядит график котировок акций данной компании, тем большее число трейдеров может вступить в игру на понижение, что неизбежно приведет к увеличению предложения и это не самый лучший момент для покупки акций, даже если вы планируете долгосрочные инвестиции.

Вверх |